Các Nghiệp Vụ Kế Toán Cơ Bản Của Doanh Nghiệp

Các định khoản nghiệp vụ kế toán là công việc của kế toán viên. Tuy nhiên mỗi loại hình doanh nghiệp sẽ có những đặc trưng nghiệp vụ riêng. Bài viết này GMS Consulting sẽ tổng hợp cho bạn các nghiệp vụ kế toán cơ bản của doanh nghiệp, giúp bạn có thể nắm rõ được các nghiệp vụ thường xuyên xảy ra trong doanh nghiệp.

Mục lục bài viết

- 1 Các nghiệp vụ kế toán liên quan đến nguyên vật liệu, công cụ dụng cụ, thành phẩm

- 2 Nghiệp vụ kế toán liên quan đến tài sản cố định

- 3 Nghiệp vụ kế toán liên quan đến lương và các khoản trích theo lương

- 4 Nghiệp vụ liên quan đến mua bán hàng hóa và cung ứng dịch vụ

- 5 Nghiệp vụ kế toán thuế GTGT

Các nghiệp vụ kế toán liên quan đến nguyên vật liệu, công cụ dụng cụ, thành phẩm

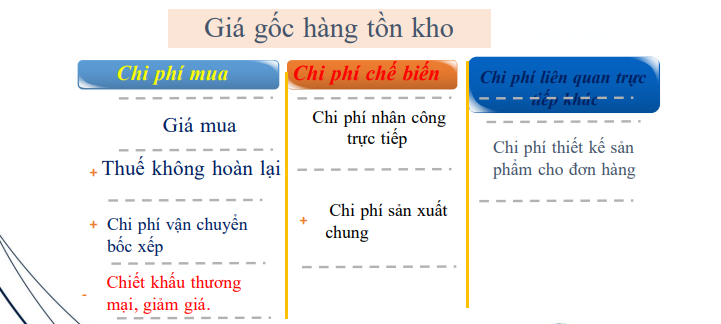

Các nghiệp vụ kế toán nhập, xuất, tồn kho nguyên liệu, vật liệu và công cụ dụng cụ phải được thực hiện theo nguyên tắc giá gốc quy định trong chuẩn mực “Hàng tồn kho”. Nội dung giá gốc của nguyên liệu, vật liệu được xác định tuỳ theo từng nguồn nhập.

Phương pháp tính giá nhập

phương pháp tính giá nhập kho

- Giá gốc của nguyên liệu, vật liệu mua ngoài, bao gồm: Giá mua ghi trên hóa đơn, thuế nhập khẩu, thuế tiêu thụ đặc biệt, thuế GTGT hàng nhập khẩu, thuế bảo vệ môi trường phải nộp (nếu có), chi phí vận chuyển, bốc xếp, bảo quản, phân loại, bảo hiểm,… nguyên liệu, vật liệu từ nơi mua về đến kho của doanh nghiệp, công tác phí của cán bộ thu mua, chi phí của bộ phận thu mua độc lập, các chi phí khác có liên quan trực tiếp đến việc thu mua nguyên vật liệu và số hao hụt tự nhiên trong định mức (nếu có):

+ Trường hợp thuế GTGT hàng nhập khẩu được khấu trừ thì giá trị của nguyên liệu, vật liệu mua vào được phản ánh theo giá mua chưa có thuế GTGT. Nếu thuế GTGT hàng nhập khẩu không được khấu trừ thì giá trị của nguyên liệu, vật liệu mua vào bao gồm cả thuế GTGT.

- Giá gốc của nguyên liệu, vật liệu tự chế biến, bao gồm: Giá thực tế của nguyên liệu xuất chế biến và chi phí chế biến.

- Giá gốc của nguyên liệu, vật liệu thuê ngoài gia công chế biến, bao gồm: Giá thực tế của nguyên liệu, vật liệu xuất thuê ngoài gia công chế biến, chi phí vận chuyển vật liệu đến nơi chế biến và từ nơi chế biến về doanh nghiệp, tiền thuê ngoài gia công chế biến.

- Giá gốc của nguyên liệu nhận góp vốn liên doanh, cổ phần là giá trị được các bên tham gia góp vốn liên doanh thống nhất đánh giá chấp thuận.

Phương pháp tính giá xuất

Tính trị giá xuất kho của nguyên liệu, vật liệu, công cụ dụng cụ tồn kho, được thực hiện theo một trong các phương pháp sau:

Phương pháp giá đích danh

Xuất nguyên vật liệu ở lô nào thì tính đơn giá xuất kho theo đơn giá nhập kho của lô đó.

Đặc điểm:

- Áp dụng đối với những doanh nghiệp bảo quản hàng tồn kho theo từng lô nhập riêng biệt và có giá trị cao

- Doanh nghiệp nhập, xuất hàng tồn kho không nhiều trong một kỳ kế toán.

- Được áp dụng đối với doanh nghiệp có ít loại mặt hàng hoặc mặt hàng ổn định và nhận diện được.

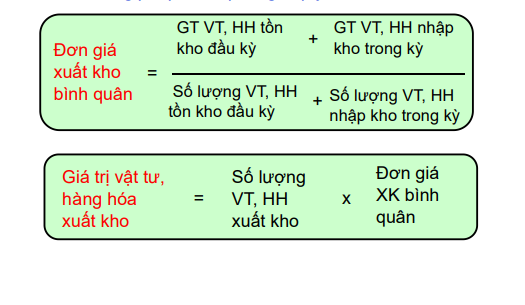

Phương pháp bình quân gia quyền sau mỗi lần nhập hoặc cuối kỳ

Theo phương pháp bình quân gia quyền, giá trị của từng loại hàng tồn kho được tính theo giá trị trung bình của từng loại hàng tồn kho tương tự đầu kỳ và giá trị từng loại hàng tồn kho được mua hoặc sản xuất trong kỳ. Giá trị trung bình có thể được tính theo thời kỳ hoặc vào mỗi khi nhập một lô hàng về, phụ thuộc vào tình hình của doanh nghiệp. (Theo chuẩn mực kế toán số 02 – Hàng tồn kho)

Phương pháp tính giá xuất kho bình quân gia quyền

Phương pháp nhập trước, xuất trước

Giá xuất kho xác định theo nguyên tắc lấy giá hàng nhập trước.

Trong điều kiện lạm phát, phương pháp này làm giá thành thấp, giá hàng tồn kho cao và ngược lại. Doanh nghiệp lựa chọn phương pháp tính giá nào thì phải đảm bảo tính nhất quán trong cả niên độ kế toán.

Hạch toán đối với nguyên vật liệu

Trường hợp mua nguyên vật liệu trong nước về nhập kho

Nợ TK 152 – giá mua nguyên vật liệu chưa có thuế GTGT

Nợ TK 1331 – Thuế GTGT được khấu trừ

Có các TK 111, 112, 141, 331,… tổng giá thanh toán.

Trường hợp nhập khẩu nguyên vật liệu về nhập kho

Nợ TK 152 – Giá trị nguyên vật liệu

Có TK 111, 112, 331

Có TK 3332 – Thuế tiêu thụ đặc biệt (nếu có)

Có TK 3333 – Thuế xuất, nhập khẩu (nếu có)

Có TK 33381 – Thuế bảo vệ môi trường (nếu có)

- Nếu thuế GTGT đầu vào của hàng nhập khẩu được khấu trừ, ghi:

Nợ TK 133 – Thuế GTGT được khấu trừ

Có TK 3331 – Thuế GTGT phải nộp (33312)

Trường hợp xuất kho nguyên liệu, vật liệu sử dụng vào sản xuất, kinh doanh, ghi:

Nợ TK 621, 627, 641, 642,…

Có TK 152 – Nguyên liệu, vật liệu

Trường hợp mua nguyên vật liệu về sản xuất ngay không qua nhập kho, ghi:

Nợ TK 621, 627, 641, 642

Nợ TK 133 – Thuế GTGT được khấu trừ

Có TK 111, 112, 331

Trường hợp số nguyên vật liệu xuất ra không dùng hết nhập lại kho, ghi:

Nợ TK 152 – Nguyên liệu, vật liệu

Có TK 621- Chi phí nguyên liệu, vật liệu trực tiếp.

Hạch toán đối với công cụ dụng cụ

Khi mua công cụ dụng cụ về nhập kho

Nợ TK 153 – giá mua nguyên vật liệu chưa có thuế GTGT

Nợ TK 133 – thuế GTGT được khấu trừ

Có TK 111,112,331 – Tổng số tiền thanh toán

Khi xuất dùng công cụ dụng cụ

Trường hợp 1: Giá trị CCDC liên quan đến 1 kỳ kế toán

Nợ TK 627, 641, 642 – Chi phí liên quan đến sử dụng công cụ dụng cụ

Có TK 153 – Giá trị công cụ dụng cụ phân bổ

Trường hợp 2: Giá trị CCDC liên quan đến nhiều kỳ kế toán được phân bổ nhiều lần:

- Khi xuất dùng CCDC

Nợ TK 242

Có TK 153

- Khi phân bổ vào chi phí sản xuất, kinh doanh cho từng kỳ kế toán,

Nợ TK 627, 641, 642

Có TK 242

Hạch toán đối với thành phẩm

Thành phẩm do các bộ phận sản xuất chính và sản xuất phụ của doanh nghiệp sản xuất ra phải được đánh giá theo giá thành sản xuất (giá gốc), bao gồm: Chi phí nguyên liệu, vật liệu trực tiếp, chi phí nhân công trực tiếp, chi phí sản xuất chung và những chi phí có liên quan trực tiếp khác đến việc sản xuất sản phẩm.

Nhập kho thành phẩm do doanh nghiệp sản xuất ra, ghi:

Nợ TK 155 – Thành phẩm

Có TK 154 – Chi phí sản xuất, kinh doanh dở dang

Xuất kho thành phẩm để bán cho khách hàng, kế toán phản ánh giá vốn của thành phẩm xuất bán, ghi:

Nợ TK 632 – Giá vốn hàng bán

Có TK 155 – Thành phẩm

Xuất kho thành phẩm gửi đi bán, nhận bán hàng đại lý, ký gửi, ghi:

Nợ TK 157 – Hàng gửi đi bán

Có TK 155 – Thành phẩm

Nghiệp vụ kế toán liên quan đến tài sản cố định

Trường hợp mua trả ngay Tài sản cố định

Nợ TK 211 – giá mua chưa có thuế GTGT

Nợ TK 133 – Thuế GTGT được khấu trừ

Có các TK 111, 112, 331

Trường hợp mua trả góp, trả chậm Tài sản cố định

- Khi mua TSCĐ bằng hình thức trả chậm, trả góp và đưa về sử dụng ngay cho SXKD, ghi:

Nợ TK 211 – nguyên giá – ghi theo giá mua trả tiền ngay

Nợ TK 133 – Thuế GTGT được khấu trừ

Nợ TK 242 – Phần lãi trả góp là số chênh lệch giữa tổng số tiền phải thanh toán trừ giá mua trả tiền ngay và thuế GTGT

Có các TK 111, 112, 331.

- Định kỳ, thanh toán tiền cho người bán do trả góp phải trả định kỳ, ghi:

Nợ TK 331 – Phải trả cho người bán

Có các TK 111, 112 (số phải trả định kỳ bao gồm cả giá gốc và lãi trả chậm)

- Định kỳ, tính vào chi phí theo số lãi trả chậm, trả góp phải trả của từng kỳ, ghi:

Nợ TK 635 – (Phần lãi trả góp là số chênh lệch giữa tổng số tiền phải thanh toán trừ giá mua trả tiền ngay và thuế GTGT)/số kỳ

Có TK 242 – Chi phí trả trước.

Trường hợp thanh lý, nhượng bán Tài sản cố định dùng vào sản xuất, kinh doanh, ghi:

- Tất toán TSCĐ

Nợ TK 811

Nợ TK 214

Có TK 211

- Thu nhập từ thanh lý nhượng bán Tài sản cố định

Nợ TK 111, 112, 131,…

Có TK 711 – giá bán chưa có thuế GTGT

Có TK 3331 – Thuế giá trị gia tăng phải nộp

Nghiệp vụ kế toán liên quan đến lương và các khoản trích theo lương

Tính tiền lương, các khoản phụ cấp

Tính tiền lương, các khoản phụ cấp theo quy định phải trả cho người lao động được hạch toán như sau:

Nợ các TK 622, 623, 627, 641, 642

Có TK 334 – Phải trả người lao động (3341, 3348)

Tính các khoản trích theo lương

Các khoản trích theo lương bao gồm: Bảo hiểm xã hội (BHXH), Bảo hiểm y tế (BHYT), Bảo hiểm thất nghiệp (BHTN), Kinh phí công đoàn (KPCĐ)

| Các khoản trích theo lương | Doanh nghiệp (%) | Người lao động (%) | Cộng (%) |

| 1. BHXH | 17.5% | 8% | 26% |

| 2. BHYT | 3% | 1.5% | 4,5% |

| 3. BHTN | 1% | 1% | 2% |

| 4. KPCĐ | 2% | 2% | |

| Cộng (%) | 23.5% | 10.5% | 34% |

Trích BHXH, BHYT, BHTN, KPCĐ tính vào chi phí doanh nghiệp

Nợ TK 622, 627, 641, 642

Có TK 338

-3383: BHXH

-3384: BHYT

-3386: BHTN

-3382: KPCĐ

Trích BHXH, BHYT, BHTN, KPCĐ trừ vào lương người lao động

Nợ TK 338 – Số tiền trích trước theo lương được trừ vào lương NLĐ

Có TK 334

BHXH phải trả cho nhân viên khi nghỉ ốm, thai sản

Nợ TK 3383

Có TK 334

Thanh toán BHXH cho nhân viên nghỉ ốm, thai sản

Nợ TK 334 – Số tiền thực tế trả cho nhân viên nghỉ ốm, thai sản

Có TK 111, 112

Nhận tiền thanh toán từ BHXH

Nợ TK 111, 112 – Số tiền được nhận lại từ việc trả trước cho nhân viên nghỉ ốm, thai sản

Có TK 338

Trích trước tiền lương nghỉ phép của công nhân trực tiếp sản xuất

Trích trước Chi phí về tiền lương nghỉ phép của công nhân sản xuất

Nợ TK 622 – Số tiền trích trước để trả cho công nhân sản xuất nghỉ phép

Có TK 335

Tiền lương nghỉ phép thực tế phải trả cho công nhân sản xuất:

Nợ TK 335 – Số tiền đã trích trước thực tế phải trả cho công nhân sản xuất nghỉ phép

Có TK 334

Nếu chi phí lương nghỉ phép thực tế lớn hơn số đã trích trước

Nợ TK 622 – Chênh lệch giữa lương nghỉ phép thực tế với số tiền trích trước

Có TK 335

Nếu chi phí lương nghỉ phép thực tế nhỏ hơn số đã trích trước

Nợ TK 335 – Chênh lệch giữa số tiền trích trước với lương nghỉ phép thực tế

Có TK 622

Nghiệp vụ liên quan đến mua bán hàng hóa và cung ứng dịch vụ

Mua hàng

Chiết khấu thương mại, giảm giá hàng bán, Hàng bán bị trả lại

Trường hợp khoản chiết khấu thương mại hoặc giảm giá hàng bán nhận được sau khi mua hàng, kế toán phải căn cứ vào tình hình biến động của hàng tồn kho để phân bổ số chiết khấu thương mại, giảm giá hàng bán được hưởng dựa trên số hàng tồn kho chưa tiêu thụ, số đã xuất dùng cho hoạt động đầu tư xây dựng hoặc đã xác định là tiêu thụ trong kỳ:

Nợ các TK 111, 112, 331…

Có các TK 152, 153, 154, 155, 156 (giá trị khoản CKTM, GGHB của số hàng tồn kho chưa tiêu thụ trong kỳ)

Có TK 241 – Xây dựng cơ bản dở dang (giá trị khoản CKTM, GGHB của số hàng tồn kho đã xuất dùng cho hoạt động đầu tư xây dựng)

Có TK 632 – Giá vốn hàng bán (giá trị khoản CKTM, GGHB của số hàng tồn kho đã tiêu thụ trong kỳ)

Chiết khấu thanh toán

Khi trả tiền cho người bán, nếu được hưởng chiết khấu thanh toán, thì khoản chiết khấu thanh toán thực tế được hưởng được ghi nhận vào doanh thu hoạt động tài chính, ghi:

Nợ TK 331 – Phải trả cho người bán

Có TK 515 – Doanh thu hoạt động tài chính (chiết khấu thanh toán)

Thông thường khi thanh toán trước hạn, nếu doanh nghiệp được nhận khoản chiết khấu thanh toán trên lô hàng đã mua, ghi:

Nợ TK 331 – Phải trả cho người bán (khấu trừ vào nợ phải trả người bán)

Có các TK 111, 112,…

Có TK 515 – Doanh thu hoạt động tài chính

Nhận bán hàng đại lý

Trường hợp doanh nghiệp nhận bán hàng đại lý, bán đúng giá, hưởng hoa hồng.

- Khi nhận hàng bán đại lý, doanh nghiệp chủ động theo dõi và ghi chép thông tin về hàng nhận bán đại lý trong phần thuyết minh Báo cáo tài chính.

- Khi bán hàng nhận đại lý, ghi:

Nợ các TK 111, 112, 131,… (tổng giá thanh toán)

Có TK 331 – Phải trả cho người bán (giá giao bán đại lý + thuế)

Đồng thời doanh nghiệp theo dõi và ghi chép thông tin về hàng nhận bán đại lý đã xuất bán trong phần thuyết minh Báo cáo tài chính.

- Khi xác định hoa hồng đại lý được hưởng, tính vào doanh thu hoa hồng về bán hàng đại lý, ghi:

Nợ TK 331 – Phải trả cho người bán

Có TK 511 – Doanh thu bán hàng và cung cấp dịch vụ

Có TK 3331 – Thuế GTGT phải nộp (nếu có)

- Khi thanh toán tiền cho bên giao hàng đại lý, ghi:

Nợ TK 331 – Phải trả cho người bán (giá bán trừ (-) hoa hồng đại lý)

Có các TK 111, 112,…

Bán hàng

Chiết khấu thương mại, giảm giá hàng bán, Hàng bán bị trả lại

- Trường hợp số tiền chiết khấu thương mại, giảm giá hàng bán đã ghi ngay trên hóa đơn bán hàng, kế toán phản ánh doanh thu theo giá đã trừ chiết khấu, giảm giá (ghi nhận theo doanh thu thuần) và không phản ánh riêng số chiết khấu, giảm giá;

- Trường hợp trên hóa đơn bán hàng chưa thể hiện số tiền chiết khấu thương mại, giảm giá hàng bán do khách hàng chưa đủ điều kiện để được hưởng hoặc chưa xác định được số phải chiết khấu, giảm giá thì doanh thu ghi nhận theo giá chưa trừ chiết khấu (doanh thu gộp). Sau thời điểm ghi nhận doanh thu, nếu khách hàng đủ điều kiện được hưởng chiết khấu, giảm giá thì kế toán phải ghi nhận riêng khoản chiết khấu giảm giá để định kỳ điều chỉnh giảm doanh thu gộp, ghi:

Nợ TK 521 – Các khoản giảm trừ doanh thu (5211, 5212) (giá chưa có thuế)

Nợ TK 333 – Thuế và các khoản phải nộp Nhà nước (số thuế của hàng giảm giá, chiết khấu thương mại)

Có TK 131 – Phải thu của khách hàng (tổng số tiền giảm giá).

Chiết khấu thanh toán

Khoản chiết khấu thanh toán cho người mua hàng hoá, dịch vụ được hưởng do thanh toán trước hạn phải thanh toán theo thỏa thuận khi mua, bán hàng, ghi:

Nợ TK 635 – Chi phí tài chính

Có các TK 131, 111, 112,…

Hoa hồng đại lý

Khi xuất kho sản phẩm, hàng hoá giao cho các đại lý phải lập Phiếu xuất kho hàng gửi bán đại lý. Căn cứ vào phiếu xuất kho hàng gửi bán đại lý, ghi:

Nợ TK 157 – Hàng gửi đi bán

Có các TK 155, 156

- Khi hàng hoá giao cho đại lý đã bán được, căn cứ vào Bảng kê hoá đơn bán ra của hàng hoá đã bán do các bên nhận đại lý hưởng hoa hồng lập gửi về kế toán phản ánh doanh thu bán hàng theo giá bán chưa có thuế GTGT, ghi:

Nợ các TK 111, 112, 131,… (tổng giá thanh toán)

Có TK 511 – Doanh thu bán hàng và cung cấp dịch vụ

Có TK 3331 – Thuế GTGT phải nộp (33311)

Đồng thời phản ánh giá vốn của hàng bán ra, ghi:

Nợ TK 632 – Giá vốn hàng bán

Có TK 157 – Hàng gửi đi bán

- Số tiền hoa hồng phải trả cho đơn vị nhận bán hàng đại lý hưởng hoa hồng, ghi:

Nợ TK 641 – Chi phí bán hàng (hoa hồng đại lý chưa có thuế GTGT)

Nợ TK 133 – Thuế GTGT được khấu trừ (1331)

Có các TK 111, 112, 131,…

Nghiệp vụ kế toán thuế GTGT

Cuối tháng, kế toán xác định số thuế GTGT đầu vào được khấu trừ vào số thuế GTGT đầu ra khi xác định số thuế GTGT phải nộp trong kỳ, ghi:

Nợ TK 3331 – Thuế GTGT phải nộp (33311)

Có TK 133 – Thuế GTGT được khấu trừ

Khi được hoàn thuế GTGT đầu vào của hàng hoá, dịch vụ, ghi:

Nợ các TK 111, 112,…

Có TK 133 – Thuế GTGT được khấu trừ (1331)

Trường hợp tại thời điểm giao dịch phát sinh chưa xác định được thuế GTGT đầu vào của hàng hóa, dịch vụ có được khấu trừ hay không, kế toán ghi nhận toàn bộ số thuế GTGT đầu vào trên TK 133. Định kỳ, khi xác định số thuế GTGT không được khấu trừ với thuế GTGT đầu ra, kế toán phản ánh vào chi phí có liên quan, ghi:

Nợ TK 632 – Giá vốn hàng bán (thuế GTGT đầu vào không được khấu trừ của hàng tồn kho đã bán)

Nợ các TK 641, 642 (thuế GTGT đầu vào không được khấu trừ của các khoản chi phí bán hàng, chi phí QLDN)

Có TK 133 – Thuế GTGT được khấu trừ.